1100亿元对于一个电池企业的发展来说意味着什么?比如从投资规模来看,1100亿元至少可以建设两个天津力神这个规模的电池企业;1100亿元,至少可以实现微宏动力目前全部产能的三倍;1100亿元,与比亚迪目前投资的80GWh动力电池产线规模相当;1100亿元,意味着宁德时代将提前顺应国家2017年发布的汽车动力电池产业发展规定中80GWh的产能要求,继续朝着行业大寡头方向迈进,即提前实现国内动力锂电池市场战果割据的局面,完成“北伐”,统一全国市场。而与之对应的是,三线及以下的电池企业,该淘汰的顺势淘汰,该破产的就此破产。

经过多年积累沉淀,宁德时代显然有结束动力电池“战国时代”的实力。从2018年5-11批推荐目录车型公告来看,宁德时代配套总量占据全行业27%,细分市场中客车公告占比达到40%,乘用车、专用车均在15%左右。

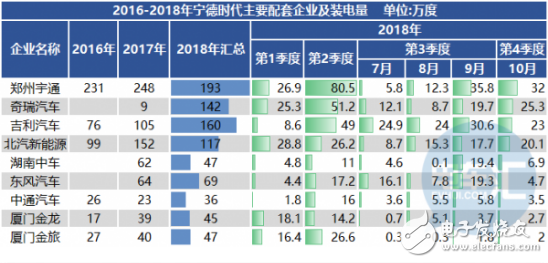

从车辆出厂装机量来看,宁德时代市场地位更为直观。乘用车市场中,宁德时代已经与上汽、奇瑞、吉利、北汽新能源等建立深度供应合作,商用车企业中郑州宇通、湖南中车、中通客车、金龙金旅等均搭载CATL出产的磷酸铁锂电池,基于此可以大胆推算其在商用车动力电池产销占比甚至超过一半以上,全国整年推广新能源汽车中同样接近50%市占率。不仅如此,戴姆勒、宝马、本田等外资整车巨头今年以来也由宁德时代深度绑定。

值得注意的是,基于这样的成就,市场前景依然不容乐观。日前,分析机构瑞银集团一则有关松下、LG化学、三星SDI、CATL电池成本的研究数据引起业内广泛关注。其中,特斯拉和松下合作的锂电池生产技术在不断对成本进行压缩之后,达到了111美元/kWh(约合人民币771元/kWh),成为业内国际领先水平,并且优于第二名LG化学20%左右。而来自国内的宁德时代,则以成本超过150美元/kWh(约合人民币1042元/kWh)位列第四位。

对此其实不难理解,尽管宁德时代在国内市场长期占据绝对领先地位,其实在国际范围内,在投资圈和分析机构看来,与全球一线动力电池企业相比,无论是从性能还是成本上,宁德时代都难以与一线水准相媲美。

瑞银集团对此进一步表示,到2025年,上述四家制造商将控制70%的新能源汽车电池市场,并且成本将在2-3年内继续下降10%。不过像产能和出货量都远超日韩企业的宁德时代,在制造成本上却还是稍逊于其他电池生产企业。

因为补贴、目录等众所周知的政策原因,外资电池企业只是暂时无法迅速突破中国市场。不过时至2018年末,我们看到的是,外资企业都已紧锣密鼓地积极布局国内新能源汽车市场,尤其是越来越多的合资车型、外资电池企业不断出现在《推荐目录》“禁区”之内。而随着2020年以后外资品牌大规模进驻,比亚迪独立电池业务,宁德时代凭借什么继续构建自己的核心竞争力?

与1100亿元银行授信同时公告的消息是,宁德时代全资子公司江苏时代新能源科技有限公司拟投资总额不超过人民币74亿元建设动力及储能锂电池研发与生产项目(三期)。在电车汇看来,宁德时代现在表面上意在扩大产能,其实扩大产能的背后,是对于未来国内市场和企业发展前景的严重忧虑,居安思危。

2017年4月份,宁德时代董事长曾毓群曾给旗下员工群发的一封题目为《台风来了,猪真的会飞吗?》的邮件,电车汇也积极参与转发(原文见附件),邮件核心意思在于要求员工警惕政策壁垒放开后的残酷市场环境。如今拿来细读,所有这一切都是对于企业发展前景的关注与忧虑。

在小编看来,在这个忧虑背后,宁德时代借助目前良好发展态势和优质资本平台,以研发、产能为推力进一步巩固国内动力电池市场份额,这就是宁德时代的真实想法。